KYC認證是什麼? 探索金融KYC 系統流程、重要性與實務應用

KYC 認證「認識你的客戶」 (Know Your Customer),源自於巴塞爾銀行監管委員會在 1998 年12 月通過的《關於防止犯罪分子利用銀行系統洗錢的聲明》,該聲明明確提出了金融機構在提供服務時應當對用戶信息和用戶畫 像進行採集和識別。KYC 認證是金融機構確認客戶身份的程序,也稱為瞭解你的客戶、認識 客戶政策、客戶身分審查、客戶身分盡職調查等。由於 KYC 認證是基於 AML(Anti-Money Laundering)用來瞭解客戶是否符合相關合規性、進行防制洗錢與打擊資助恐怖主義的目的,因此金融機構須對客戶進行 KYC 認證的查核與日常交易的持續監控。

KYC認證-客戶程序(Know Your Customer, KYC)

近年由於多起國內與國際間銀行因反洗錢執行不力遭到巨額裁罰案,以及亞太防制洗錢組織 (APG) 對台灣的國家評鑑動作,造成金管會及金融業者頻頻更新洗錢防制相關規範及加強 KYC認證 工作,例如金融機構對達一定金額(指 新台幣五十萬元含等值外幣)以上之通貨交易 (單筆現金收或付或換鈔交易)應進行疑似洗錢交易申報,存款帳戶及其疑似不法或明顯屬

異常交易、以及金融機構辦理國內匯款作業需確認客戶身分原則等規定。洗錢防制作業,包 含預防、監控、通報三大部分,而 KYC認證則是首要的預防措施,因此金融機構會要求客戶提供具體的資訊,以確認客戶的真實性和誠信。 金融 KYC認證系統則協助金融機構對他們客戶進行瞭解和審核,透過瞭解客戶的身份背景、 信用狀況、交易行為以防範詐欺,進一步反洗錢反資恐。如銀行開戶時,都必須要提交身份證件, 有時還需提交親友聯絡方式證明。這便是一個最簡單的 KYC認證 ,以確保客戶是真實存在的。

除個人客戶之外,對企業客戶的 KYC認證相對複雜許多,內容包括各種複雜的股東所有權結構、營業範圍、分子公司關係、上下游關係、公司規模、主要決策 人、股東關係等。除了對公司及個人背景的瞭解,KYC認證 因合規與反洗錢的目的,還需要對客戶的日常交易規模、頻率、來往目的等內容進行持續監測。

而對客戶進行的審查,除新進客戶之外亦包含現有客戶,並需考量前次執行客戶審查之時點及所獲得之資料,於適當時機對已存在之客戶關係進行審查,落實客戶審查與洗錢防制,並對交易持續監控,以及對可疑交易進行申報。

客戶盡職調查(Customer Due Diligence, CDD)

客戶盡職調查(CDD)是一項重要的反洗錢、反資恐控管工具及資源,並可提供金融機構相關的參考依據,判斷他們的客戶是否正利用其金融交易平台進行洗錢、資恐活動。

- 進行風險評估的資料蒐集,辨識及驗證客戶身份。

- 審查客戶資訊,了解客戶關係的性質和往來目的,以及客戶職業是否包括公證人、 律師、不動產仲介業、地政士、會計師等,被納入高風險洗錢防制通報的類型, 或是來自未充分遵循國際防制洗錢組織建議之國家或地區。

- 確認和審核企業客戶的實質受益人身份, 直接或間接持有該法人股份或資本超過 25%以上,或是有顯著權力,有控制權的任何個人,且實質受益人必須是"個人"或" 自然人",而不是"法人"。

- 採用風險基礎方法(Risk-based Approach,RBA)確保防制,或降低洗錢及資恐的作為,與辨識出風險,建立風險判斷標準並 進行客戶風險分級。

- 加強 OBU 客戶之 KYC認證查核,確實執行境外公司 OBU 帳戶之 KYC認證作業,並確切瞭解客戶背景,以防賭 OBU 帳戶遭利用進行洗錢交易。

- 持續進行交易監控及通報,對交易過程詳細審視,以確保進行之交易與其業務、風險相符。

加強式盡職調查(Enhanced Due Diligence, EDD)

如現有客戶的風險等級發生了變化,例如:由中低風險提昇為高風險,則需要求進行加強式盡職調查(EDD)。

- 高知名度政治人物(Politically Exposed Persons, PEP.),現任或曾任重要政治性職務的政治人物、家庭成員和密切關係者, 都必須納入反洗錢加強審查對象。

- 可疑交易監控報告(Suspicious Activity Report, SAR),顧名思義,此一規定係要求銀行在發現客戶欲進行之交易有「可疑」之處時皆應向主管機關提出報告。

- 跨境通匯業務關係(Relationship Management Application keys, RMA),因應全球商務緊密連接,金融機構有必要在銷售商、供應商或代理商,以及通匯銀行進行更多的盡職調查。

- 其他高風險業務,包括跨境電匯、網銀、存款和現金收付業務、第三方支付、通匯往來銀行業務、OBU 業務。

KYC認證系統作業流程

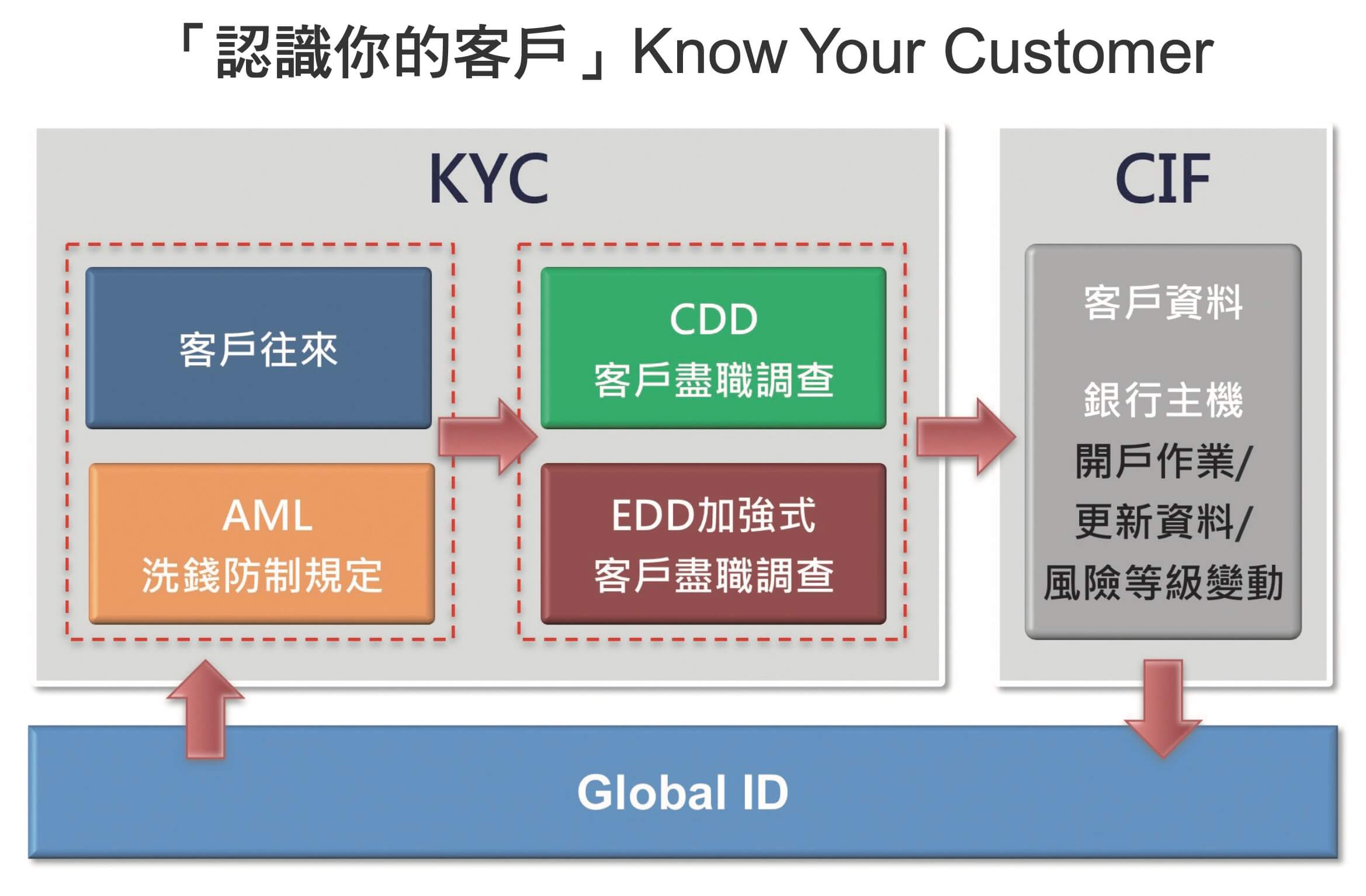

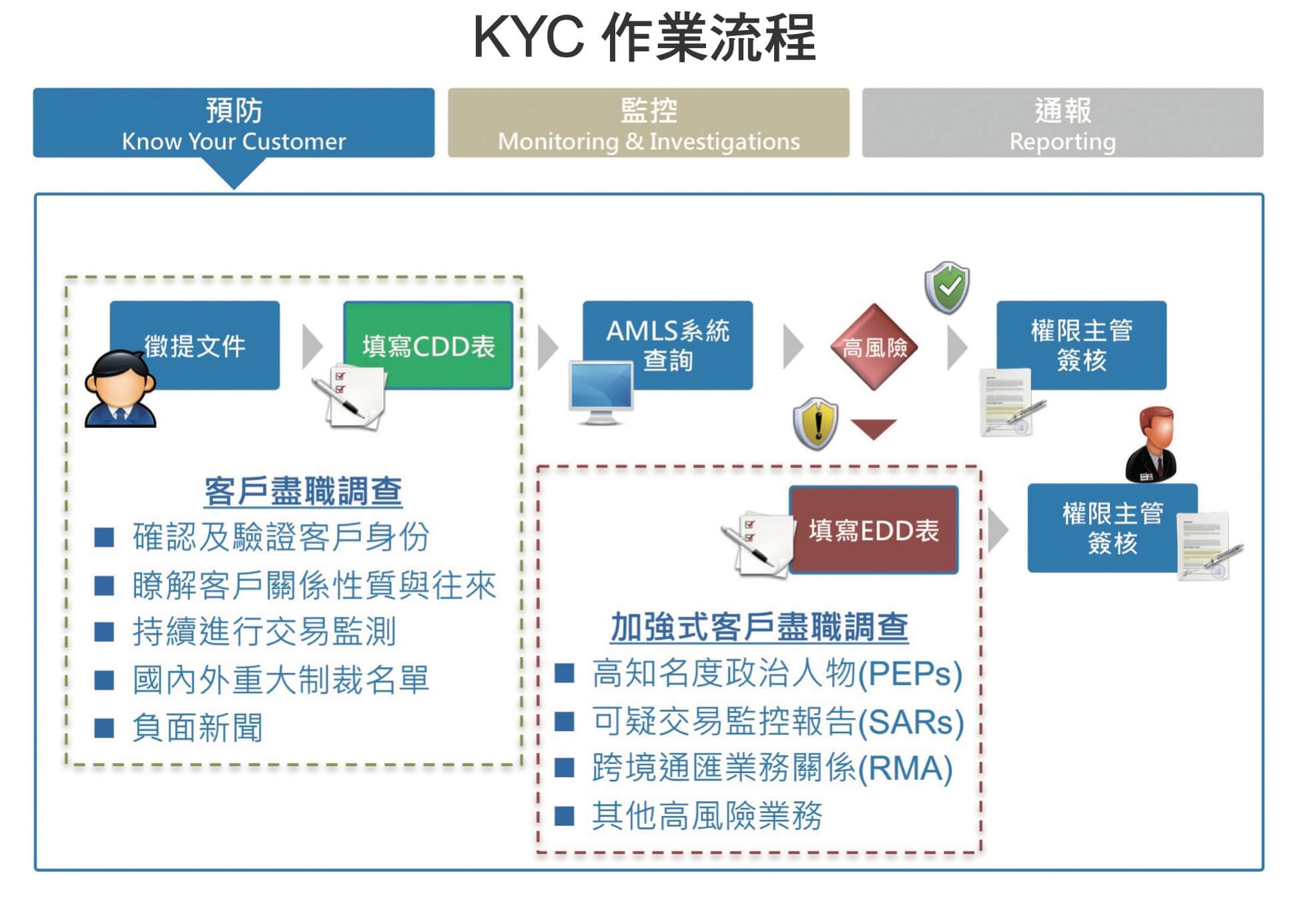

「KYC認證」以 Web 平台整合全行(含海外)客戶基本資訊,進行客戶盡職調查作業流程,達成全行 e 化作業與共用平台目的, 並透過行內各系統(CIF、AML等)之資料整合建立可共用之客戶基本資訊,得以提昇防制洗錢與打擊資恐之功效。

依不同客戶身份別(自然人、非自然人、 FI、RMA),提供對應 KYC認證審查作業所需的 CDD 客戶盡職調查、EDD 加強式客戶盡職調查、防制洗錢問卷等線上作業流程與電子化表單處理,使用者可依客戶提供資料自行登打之外,同時也可利用介接行內相關系統取得客戶資料與風險等級,做為案件審理作業之重要參考依據。

KYC認證審查案件以工作流程控管,達到案件電子化流程線上傳送功能,可根據客戶風險等級判斷需傳送簽核之主管層級,並利用自動化傳輸與回覆通知方式,加速案件審查作業,有效縮短整個審查流程。

客戶歸戶查詢,完整蒐集 KYC認證審查歷程建立客戶歸戶資料庫,提供最新核准正確的客戶基本資料與 KYC認證審查案件資料,包括案件簽核歷程紀錄、留存上傳之徵提文件;為辨識不同帳戶是否為同一客戶,系統提供跨國/跨分行資料查閱,以有效節省作業時間,查詢權限依不同層級授權閱覽之文件範圍,使用者可透過嚴謹的控管機制,取得權限閱覽客戶提供之文件,加速客戶審查作業。

客戶定期審查案件,依據個別客戶的定審頻率自動啟動定審案件,並利用資料庫技術儲存客戶 KYC認證審查資料,提供載入客戶歸戶歷史資料,減少資料重複登打的作業成本,有效分享與再利用資訊,充分發揮資訊應用價值。

KYC認證系統效益

期透過 e 化及電子化工作流程,有效掌握作業進度,以及自動資料串聯方式,有效大幅降低人為紙本作業量,提升整體作業時效, 並透過跨系統資料整合及分析機制降低作業風險,滿足金融機構全球化 KYC認證作業的基本要求。

透過系統 e 化的過程,統一版控並整合全行各種身分別的客戶資料表、CDD、EDD 及防制洗錢問卷等表單及資料來源,提升 KYC認證審查管理品質,有效提昇洗錢防制品質以及降低整體營運風險。

提供友善及簡易地操作介面與各式管理性報表,完整揭露所需資訊,以利短期業務調整及長期策略規劃,並結合嚴謹權限控管機制,可依職權限定應用系統功能給適當人員使用與維護,確保資料之安全性與隱密性, 並可留下詳細的使用紀錄軌跡,符合稽核機制的要求。

了解更多KYC認證系統